O setor bancário brasileiro vem experimentando mudanças significativas nos últimos anos, com o desenvolvimento e implantação de novas tecnologias que passam a fazer parte do dia a dia dos clientes. Nesse cenário, a competição pela preferência dos consumidores cresce, impulsionando o surgimento de inovações. Constantemente, novos bancos (especialmente digitais), serviços e produtos surgem no setor financeiro.

Com o objetivo de compreender detalhadamente estas transformações no setor bancário brasileiro, a Akamai Technologies, empresa de Nuvem e cibersegurança, em parceria com a Cantarino Brasileiro, encomendou pelo quinto ano consecutivo o estudo “A experiência dos clientes dos principais bancos brasileiros em 2022” e separou os principais aspectos relacionados às experiências e expectativas dos clientes desse setor no País. Com o começo do novo ano, esses foram os principais aprendizados do ano passado que podemos trazer para 2023.

Clientes mais insatisfeitos com os bancos digitais

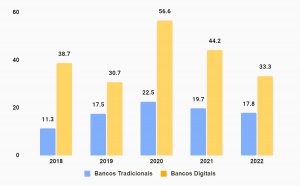

O estudo da Akamai observou a variação dos índices NPS (Net Promoter Score) dos bancos tradicionais e digitais ao longo dos últimos anos. O NPS é uma das métricas usadas para mensurar o nível de satisfação dos clientes em relação à uma empresa e seus produtos e serviços e é um Dado relevante para as organizações do setor bancário.

De acordo com os Dados levantados, o NPS dos bancos tradicionais vem despencando desde 2020, bem como o dos bancos digitais. Em 2020, o índice dos bancos tradicionais era de 22,5 pontos, diminuindo para 19,7 em 2021 e 17,8 em 2022. A mesma tendência foi observada nos bancos digitais, onde a queda foi ainda maior. O NPS, que era de 56,6 pontos em 2020, baixou para 44,2 em 2021 e para 33,3 em 2022.

Claudio Baumann, diretor Geral da Akamai Technologies para América Latina, analisa que a satisfação dos clientes está relacionada à digitalização acentuada que os bancos vêm experimentando nos últimos anos. “As possibilidades que surgem com o digital têm ganhado cada vez mais importância na experiência dos consumidores com o banco, o que aumenta as expectativas, refletindo nos índices de satisfação”, aponta o diretor.

Crescimento no uso de bancos digitais

A pesquisa revelou que 70% dos entrevistados possuem contas em bancos tradicionais e bancos digitais. Em uma pesquisa semelhante realizada em 2020, essa porcentagem era de 37%. Já a porcentagem de clientes que possuíam conta somente em banco tradicional caiu, de 57% em 2020 para 21% em 2022. Dessa forma, pode-se notar uma tendência dos clientes em incorporar o digital na sua rotina. O crescimento do digital é observado ano após ano. Além disso, 3% dos entrevistados que possuíam conta apenas em banco digital, aderiram a uma conta em um banco tradicional em 2022, uma novidade em relação aos anos anteriores.

Bancos tradicionais ainda são os mais utilizados

Apesar de os bancos digitais estarem ganhando mais adeptos, as instituições bancárias tradicionais ainda são predominantes no mercado. Entre os entrevistados, 66% têm sua conta bancária principal em um banco tradicional, enquanto o 34% restante disseram ter a sua conta principal em um banco digital. A faixa etária do usuário continua sendo um fator importante para a escolha do banco. Os Dados mostraram que entre 66% que optam pelo banco tradicional como conta principal, 79% têm mais de 40 anos.

Receio em permitir compartilhamento de Dados

Nas informações obtidas pela Akamai, foi possível observar que 52% dos consumidores ainda não se sentem confortáveis para permitir o compartilhamento de dados entre as instituições financeiras. Em contrapartida, existe a possibilidade desse número se alterar nos próximos anos, já que o compartilhamento de dados ainda é desconhecido pela maioria dos brasileiros entrevistados – apenas 36% deles afirmaram saber o que era Open Banking.

Claudio conclui que “há uma gama de clientes bancários que ainda não estão familiarizados com o Open Banking, mostrando o potencial de crescimento da ferramenta no país durante os próximos anos. Se as instituições do setor bancário desejam que os clientes incorporem essa tecnologia na gestão da sua vida financeira, é necessário educar os consumidores, explicando como se realiza o compartilhamento de informações e quais são os seus benefícios, bem como ressaltar os aspectos que tornam a ferramenta sólida sob a ótica da cibersegurança”.

Serviços financeiras adotados pelos usuários (inclusive fora dos bancos)

O PIX, tecnologia de pagamentos instantâneos criada pelo Banco Central, iniciou seu funcionamento em setembro de 2020. A adesão da nova ferramenta foi quase que instantânea: no intervalo de um ano, as estatísticas saltaram de 82% que não tinham conhecimento do novo meio de transferência (2020) para 82% dos entrevistados já possuindo sua chave PIX cadastrada (2021). Em 2022, o estudo da Akamai mostrou que esse número cresceu ainda mais, para 92%.

Outro aspecto que chamou atenção na pesquisa foi o surgimento de novos serviços financeiros fora dos bancos, oferecidos por empresas não financeiras. Muitas delas estão apostando nessas funcionalidades (contas digitais, pagamentos, PIX, recarga, cartão de crédito, cartão pré-pago, empréstimos) pois dessa forma conseguem “bancarizar” seus públicos de interesse de maneira rápida e inclusiva.

Por exemplo, os dados apontaram que 45% dos entrevistados fazem uso de serviços financeiros prestados por sites ou apps de marketplace como Magalu, Mercado Livre, Americanas, Amazon, dentre outros. Já 40% utilizam apps de entregas rápidas e transporte como Rappi, iFood, Uber e etc. Por fim, em 2021, 37% dos entrevistados disseram não usar serviços financeiros fora dos bancos. Em 2022, esse número caiu para 31%.

Metodologia

O estudo foi realizado através de entrevistas em um painel online com 1.118 brasileiros, em todas as regiões do país entre abril e junho de 2022. O objetivo era avaliar bancos que as pessoas tinham contas, atributos para a escolha das instituições bancárias, uso de bancos e seus produtos e entender melhor aspectos recentes do sistema financeiro como PIX, Open Finance e ESG.

Serviço

akamai.com/pt

Leia nesta edição:

PRÊMIO IC - DESTAQUES DE TIC 2024

Usuários e profissionais do setor de TIC escolhem os produtos e as marcas que melhor os atenderam

TELECOMUNICAÇÕES

5G: a real revolução ainda está para acontecer

ESCPECIAL - ANUÁRIO DE TIC 2024/25

Contatos estratégicos

Esta você só vai ler na versão digital

TENDÊNCIAS

As tecnologias que estão moldando o futuro do e-commerce

Baixe o nosso aplicativo